В некоторых случаях удается избежать ответственности перед банком, а иногда все усилия должника, скрывавшегося десяток лет от кредиторов, оказываются тщетными.

Есть ли срок исковой давности по кредитной карте

Если банку удалось выиграть суд спустя несколько лет, заставив должника расплачиваться по старым обязательствам, значит должник неверно истолковал понятие о сроке давности по кредитным картам и теперь придется решать вопрос с судебными приставами, которые применят жесткие меры в отношении заемщика. Многие проблемы с принудительным взысканием начинаются с простого непонимания, что такое срок давности по закону, и как можно использовать эти положения применительно к своей ситуации. Иногда неприятные сюрпризы преподносит даже дебетовая карта с овердрафтом, если клиент ушел в минус и забыл о необходимости восполнить баланс.

Чтобы развеять сомнения относительно толкования этого периода, следует обратиться к Гражданскому Кодексу России и двум его статьям – 196 и 200.

Статьей 196 четко фиксируется общий срок давности как 3 года с момента, который определяется ст. 200 ГК РФ. п.2 ст. 196 определит максимальную длительность права подачи иска как 10 лет с момента возникновения нарушения.

В соответствии со ст.200 срок исковой давности исчисляется с момента, когда стало известно о возникшем нарушении (п.1) и точно определен виновный в его появлении.

п.2 ст. 200 разъясняется, когда начинается отсчет давности для обязательств, по которым существует точное указание на срок исполнения. Отправной точкой служит именно дата окончания периода, отведенного на исполнение.

На основании этих положений часто возникает путаница правильного определения момента прекращения права подачи иска в суд в связи с неплатежами в пользу кредитного учреждения, ведь начало задолженности может возникнуть задолго до окончания действия договора. Есть несколько трактовок длительности времени, в течение которого банк вправе требовать и взыскивать долг на законных основаниях.

С какого момента начинается отчет срока исковой давности

Кредитная карточка представляет собой особый продукт с ограниченным сроком действия и возможностью бесконечной пролонгации по взаимной договоренности с кредитором. Многие продолжают ошибочно считать, что для снятия риска подачи иска в суд, достаточно дождаться 3 лет после того, как были прекращены платежи в счет погашения долга. Отталкиваясь от момента последнего платежа, заемщики рискуют столкнуться с обоснованными претензиями кредитора в суде, а позже пытаться безуспешно оспаривать уже вынесенное решение. Чтобы не допустить создания такой ситуации, необходимо научиться правильно определять, когда начинается трехлетний срок, и может ли применяться норма 10-летнего права на взыскание.

В ст. 196 указано, что моментом отсчета общего срока является день, когда кредитная организация выдвинула в последний раз требования по погашению задолженности. Чтобы понять, с какого момента начинает вестись счет, необходимо разобрать поэтапно процедуру взыскания кредитного долга:

- В назначенный день платеж не поступает на кредитный счет.

- Кредитная организация требует оплатить задолженность и отводит определенное время на выполнение платежа.

- Должник бездействует, а сумма задолженности по кредитной карте постепенно увеличивается.

- Банк предъявляет претензию, выставляет повторное востребование вернуть долг.

- Если никакой реакции со стороны клиента не последовало, у кредитора появляется право обратиться в суд.

Пока клиент не получит официальную претензию с требованием погасить долг, срок исковой давности не может быть применен. Точкой отсчета выступает подача последнего досудебного требования со стороны банка. Письмо должно быть направлено в адрес должника в строгом соответствии с правилами досудебного разбирательства. Наличие документального подтверждения дает право банку идти в суд, а значит начинает действовать период исковой давности.

Важно понимать, что право взыскания все же имеет свои ограничения – максимальное время не может превысить 10 лет после появления обязательств.

Как правильно рассчитать срок давности

Основная ошибка, на которой попадаются неплательщики по кредитке, это неверное понимание, сколько продлится время, когда взыскатель сохраняет право подавать в суд на должника. Заемщик считает, что период исковой давности может длиться 3 года, начиная с даты пропуска платежа, когда банку становится известно о просрочке. На деле период будет возобновляться каждый раз, когда банк снова обратится с требованием погасить долг.

С учетом того, что в любом банке четко работает система отслеживания платежей и работы с клиентами, представить себе ситуацию, когда кредитор забудет о плательщике на 36 месяцев, сложно. Получается, что право взыскать долг по кредитке будет постоянно продлеваться. Закон находит ограничения и для такого случая.

Максимальная длительность рассчитывается как 10 лет с момента появления первого нарушения. После 10-летнего периода банк утрачивает право продления, а вместе с ним и право обращения в судебную инстанцию для последующего принудительного взыскания. Важно знать, что 10 лет ограничивают взыскания по задолженностям, появившимся с 01.09.2013 года.

Что делать, когда срок давности закончился

Если физическому лицу удалось в течение всего периода после возникновения долга оставаться вне поля зрения банка, впоследствии появляется право на подачу ходатайства о признании срока истекшим.

Когда удастся снять опасность принудительного списания долга по суду, нужно учитывать, что ряд негативных последствий все же случится:

- последующее обращение в банки за новыми кредитами выльется в отказы даже при обращении в другие банковские учреждения;

- после фиаско с подачей искового заявления в суд финансовые обязательства не исчезают, просто банк взыщет сумму через коллектора, любыми иными законными способами во внесудебном порядке;

- возможны проблемы с использованием дебетового пластика;

- испорченная кредитная история навредит не только при согласовании займа, работодатели также проверяют КИ будущего сотрудника, если должностные обязанности влекут ответственность материального характера.

Хотя долг перед банком никуда не исчезнет, истечение периода открывает лазейку освободиться от судебных преследований и вмешательства судебных приставов.

Чтобы преодолеть необходимый промежуток жизни до того, как появится возможность ходатайствовать с просьбой признать недействующим право на принудительное взыскание через суд, заемщику понадобится:

- свести общение с банком к нулю (пока ведутся переговоры, момент начала исчисления срока откладывается);

- перестать пользоваться платежным пластиком, из-за которого возникли проблемы с банком, отказываются не только от снятия сумм с картсчета, но и от внесения новых платежей, если они не покроют всю сумму образовавшейся задолженности;

- общие нормы вычисления периода действия права взыскания распространяются и на коллекторов, если банк переуступит право взыскания профессиональным взыскателям.

По мере приближения даты, когда банк утратит возможность обращения в суд, нужно подготовиться к действиям, которым защитят от судебного преследоваться и передачи долга в работу сотрудникам ФССП.

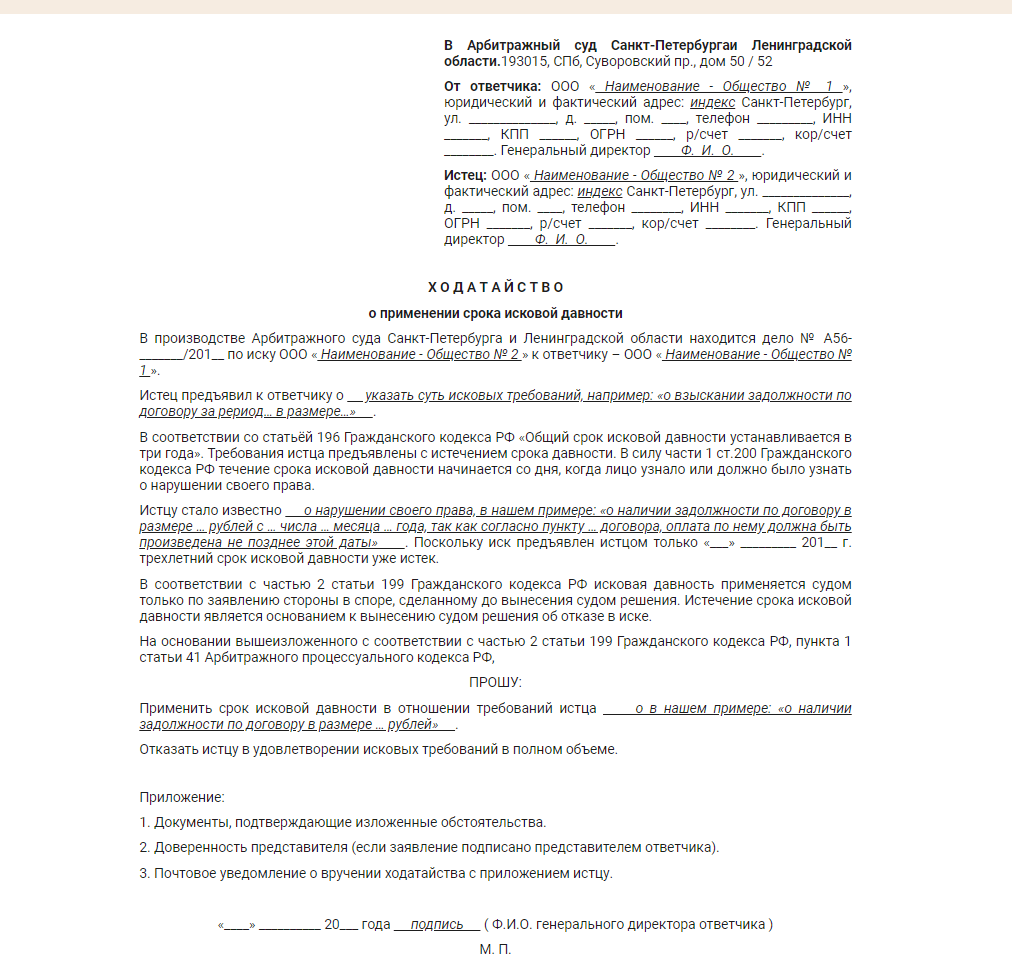

Как составить заявление, ходатайства о пропущенном сроке давности по кредитной карте

Предположим, что банк допустил пропуск срока и потребовал через суд взыскать задолженность вместе с процентами и штрафами. Если должник уверен, что время для судебных разбирательств упущено, он должен подать ходатайство в ответ на обращение с иском. Цель ходатайства – признать срок исковой давности истекшим.

Даже если прошло много времени, суд не откажет в принятии иска к рассмотрению, не станет поверять обстоятельства, был ли допущен пропуск. Эти действия должен предпринять сам ответчик, заинтересованный в аннулировании права взыскания.

Образец заявления можно скачать на специализированных ресурсов и далее следовать предложенному шаблону, но можно самостоятельно подготовить документ, обращая внимание на наличие в нем необходимой информации.

В шапке указывают:

- Точное название суда, куда обращается должник.

- Полностью ФИО ответчика, адрес прописки в РФ.

- Номер дела, рассматриваемого в суде.

- Сведения об истце.

В описательной части констатирую факт пропущенного времени, которое отводилось на обращение в судебный орган. Утверждения ответчика необходимо подкрепить доказательствами. В ходатайстве отражают отведенный по закону период и для подачи иска и объясняют, почему ответчик посчитает, что право взыскания в судебном порядке истекло. Поскольку судья вправе восстановить пропущенный срок по веским основаниям, приведенным в суде, необходимо акцентировать внимание на отсутствие причин считать иначе.

Описание требований идет после описательной части, после чего приводят перечень прилагаемой документации и количество подготовленных заявлений (по числу участников). Заявление должно быть подписано лично должником и датировано.

Когда ходатайство подготовлено, его остается подать в суд, рассматривающий дело о взыскании, но не ранее, чем иск окажется в судебном органе:

- накануне предварительного слушания;

- на предварительном заседании;

- во время разбирательства.

Лучше не затягивать с обращением в суд, а в самом начале заявить о несостоятельности требований подателя иска.

Когда банк может подать в суд на владельца кредитной карты

Нет единых нормативов, когда конкретно банк должен обращаться в судебную инстанцию. У каждого кредитора выработаны свои регламенты действий на разные ситуации с клиентом-неплательщиком. Многое решается в индивидуальном порядке, по согласованию между сторонами. Если же должник не выходит на связь и не реагирует на звонки банка, последний вправе обращаться с иском при просрочке от 10 дней. Судебная практика свидетельствует, что в среднем банк ждет несколько месяцев, прежде чем взыскивать долг в суде.

Судебные разбирательства влекут за собой дополнительные расходы на суд и подготовку к нему, поэтому в судебный орган банк обращается, когда иные способы воздействия уже исчерпаны. Более того, издержки на суд могут оказаться существенно больше, чем сама сумма долга. Многие кредитные учреждения ждут, чтобы накопилась задолженность за длительный период и проценты, и лишь потом подают исковое заявление.

В Сбербанке и ВТБ не будут обращаться в суд, если просрочен один платеж. Вместо этого в 2020 году возможно предложение отсрочки, а при наличии веских причин, свидетельствующих об ухудшении материального положения, клиенту предложат реструктуризировать кредитную задолженность.

В банке Тинькофф предоставляют заемщику возможность погасить просрочку до того, как обратиться в суд, но при появлении задолженности не преминут обратиться в коллекторское агентство Феникс, с которым тесно сотрудничает кредитор. В Восточном банке и Русском Стандарте легко выдают кредиты, часто не требуя даже подтверждения дохода, однако к просрочкам кредитор относится строго, и привлекает к взысканию коллекторов, если столкнется с неплатежами. В Хоум Кредит и банке ОТП ждут, когда образуется крупная сумма просроченного долга, но не дольше установленного законом трехлетнего срока.